個人年金保険をおすすめしない理由とは?最適な資産形成方法とは

生命保険

生命保険

平均寿命が伸び、セカンドライフに必要なお金をどのように準備するべきかと悩む人も多いのではないでしょうか。老後資金準備の方法の1つに個人年金保険があり、将来のお金を計画的に確保できるとあって加入者も多いです。

しかし、一方で「個人年金はおすすめしない」という人もおり、個人年金保険についてどう考えるかは人によって異なります。

今回は、個人年金保険をおすすめしないと言われる理由を解説した上で、資産形成を考える上でぜひ活用したい方法をご紹介します。個人年金保険の概要を交えて解説しますので、個人年金保険への加入を検討している人は、ぜひ参考にしてください。

マネプロに相談しよう

特定の金融機関に偏らない立場で、幅広い選択肢からお客様に最適なものをご案内する“おかねのプロ“です

目次

個人年金保険はおすすめしないと言われる理由

計画的に老後資金を準備できる個人年金保険ですが、「個人年金保険への加入はおすすめしない」「個人年金保険には加入すべきでない」と言われることもあります。理由はいくつかありますが、特にインフレに弱い点や保険会社が破綻するリスクがある点は、加入前に必ず知っておきたい点です。

個人年金保険はおすすめしないと言われる主な理由は以下の通りです。

インフレに弱いため

「個人年金保険はおすすめしない」という意見を持つ人の多くは、個人年金保険がインフレに対応できない点をデメリットと捉えています。個人年金保険は、契約時に将来受け取る年金額が決まるため、保険料の支払い期間中にインフレが進行したとしても年金受給額は一定です。

つまり、個人年金保険はインフレによる物価上昇率を考慮しておらず、あくまでも契約当初に決めた金額を受け取る保険です。

そのため、物価の上昇に伴って現金の価値が目減りし、将来受け取る年金の価値が相対的に下がってしまうという点は必ず知っておきましょう。

解約返戻金が既払込保険料を下回ることがあるため

老後資金を準備する目的で加入したものの、時には途中で解約せざるを得ない状況に直面するかもしれません。契約後の経過年数によっては、解約返戻金が既払込保険料を下回ることがあり、結果として損する可能性があります。

保険会社が破綻するリスクがあるため

個人年金保険を販売している保険会社の経営が悪化し、破綻するリスクがある点も知っておく必要があります。しかし、保険会社が破綻しても契約がなくなるわけではなく、生命保険会社で契約した個人年金保険であれば、生命保険契約者保護機構によって一定の契約者保護が図られます。

ただ、場合によっては契約条件が変わったり、保険金額が減少するといった影響があるため、破綻リスクも考慮した上で加入しなければなりません。

自由にお金を引き出すことができないため

毎月(毎年)支払う保険料は、保険会社によって運用されます。一度支払った保険料は契約者の意志で自由に引き出すことができず、場合によっては年金受け取り開始年齢まであと何十年も待たなくてはならないというケースもあるでしょう。

一方、現預金という形で老後資金を確保しておくと、突発的な支出にも対応できます。資金の流動性という側面から考えると、個人年金保険の資金の流動性は低いと言わざるを得ず、「個人年金保険はおすすめしない」と言われる理由の1つとなっています。

そもそも個人年金保険とはどのような保険なのか

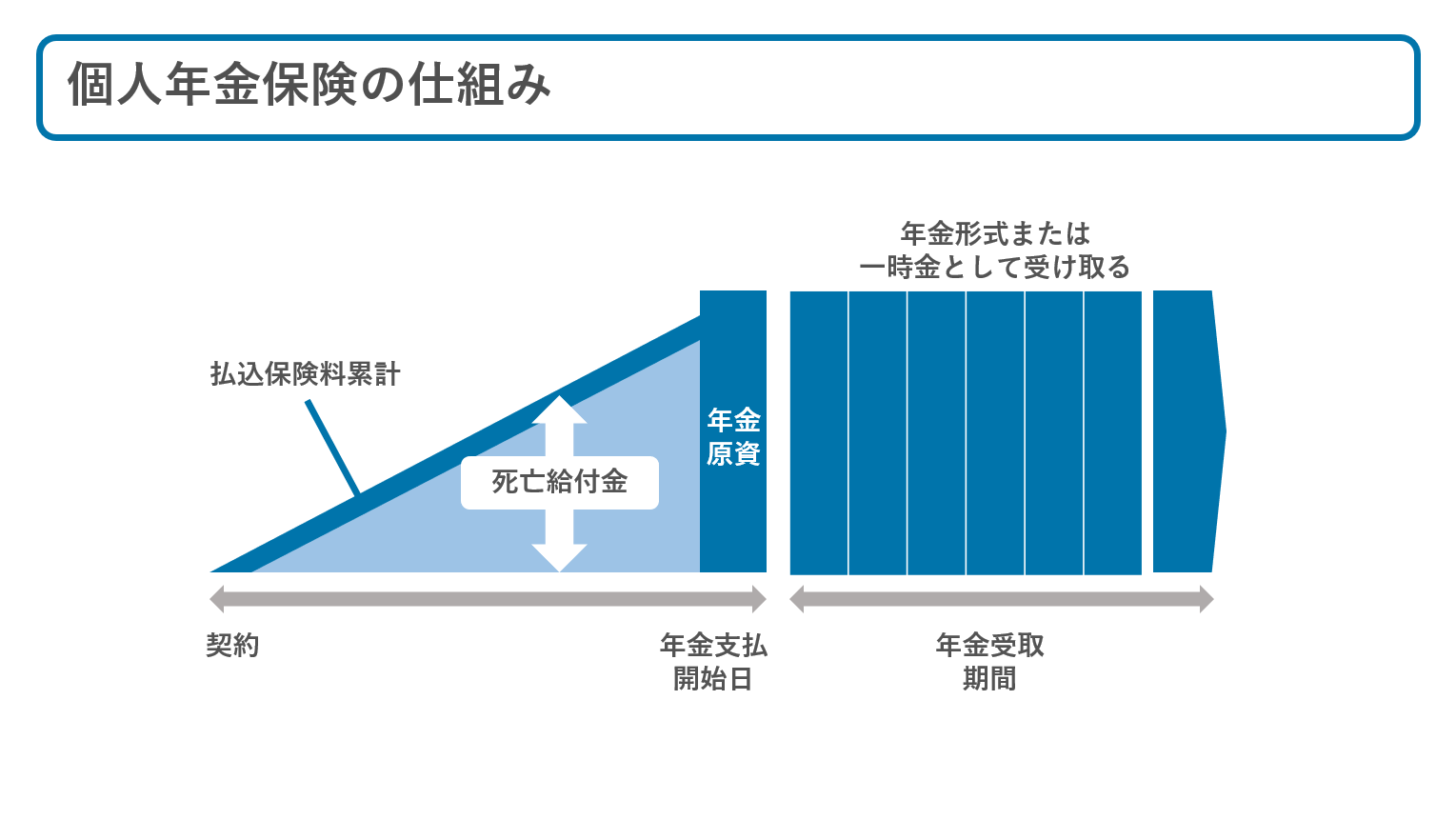

「年金」という言葉通り、個人年金保険は積み立てたお金を年金形式で受け取ることができる保険です。一般的に、60歳や65歳以降に受け取ることができるようになっており、毎月(毎年)の保険料を積み立てるため、老後のお金を準備するには最適な保険といえます。

個人年金保険は本当に必要なのかどうかを考える前に、まずは個人年金保険の概要を改めて確認しましょう。

個人年金保険の概要

個人年金保険は、生命保険会社から販売される保険商品の1つであり、老後に必要な資金を計画的に準備できる保険です。公的年金だけでは老後資金に不足が生じることも多く、自助努力の一環として個人で加入します。

契約者は毎月(毎年)決められた保険料を支払い、60歳や65歳といったセカンドライフを迎えるであろう年齢から、年金形式で所定の金額を受け取ることが可能です。

個人年金保険の加入率

老後資金づくりの方法はさまざまですが、どれくらいの人が個人年金保険に加入しているのか気になる人もいるのではないでしょうか。生命保険文化センターの『2021(令和3)年度の生命保険に関する全国実態調査』によると、個人年金保険の世帯加入率は全生保で24.3%です。

この調査結果から、全世帯の約4分の1の世帯が個人年金保険に加入しており、個人年金保険を利用してセカンドライフのお金を準備する人が一定数いることがわかります。

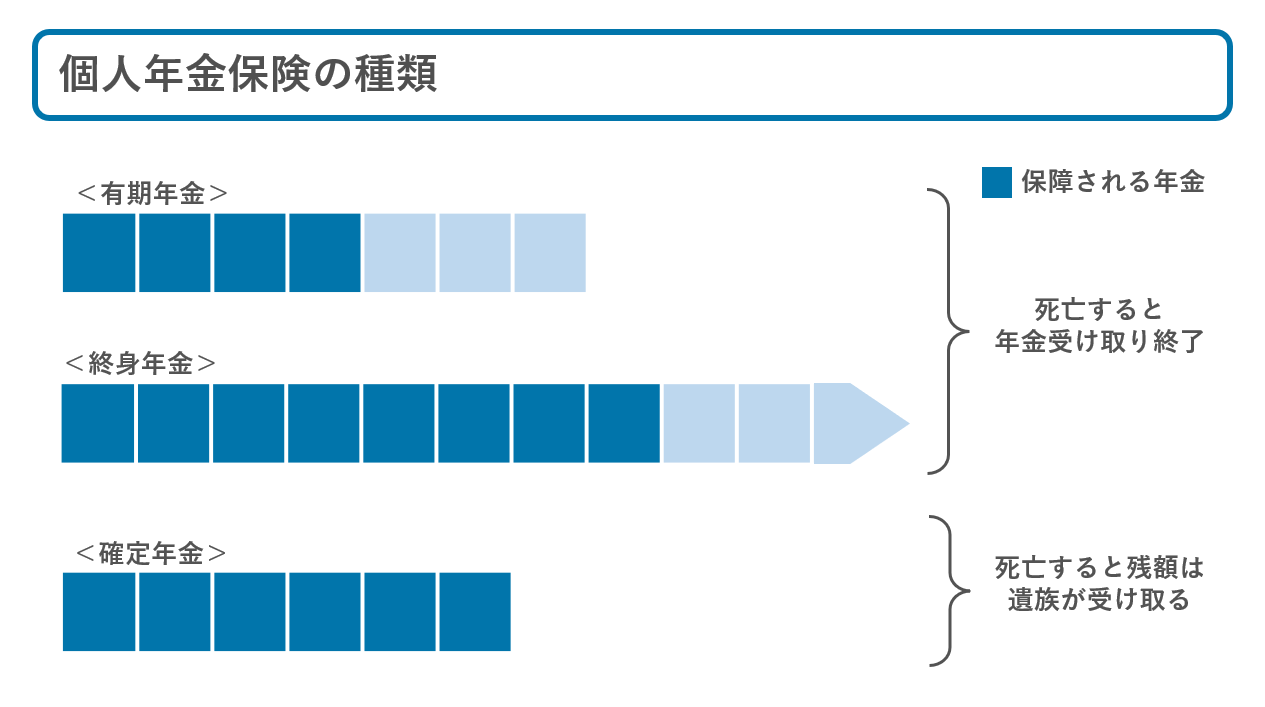

個人年金保険の種類

個人年金保険は主に3つに大別できます。受け取り期間などに大きな違いがあるため、それぞれの年金の特徴をしっかりと確認しましょう。

・確定年金

「確定」という言葉の通り、確定年金は10年や15年など、契約時に定めた期間は必ず年金を受け取ることができます。仮に年金受給期間中に被保険者が亡くなった場合でも、本来受け取るはずだった残りの年金は、相続人が一括もしくは年金形式で受け取ります。

・有期年金

確定年金と同様に、受け取り期間は10年や15年といった単位で定められているものの、年金受給期間中に被保険者が亡くなった際の年金の取扱いが確定年金と異なります。

有期年金の受給中に被保険者が亡くなると、その時点で年金の支払いが終わり、残りの年金が相続人に支払われることはありません。

・終身年金

被保険者の生存を条件に、年金を受け取り続けることができる年金を終身年金といいます。被保険者の生存を受給要件としているため、年金受給期間中に被保険者が亡くなると、支払いが終了し相続人が年金を受け取ることはできません。

個人年金保険に加入するメリット

「個人年金保険はおすすめしない」という人がいる一方で、個人年金保険に加入するメリットを感じる人もたくさんいます。

特に、普段から貯蓄ができていない人は、個人年金保険を活用して計画的に老後資金を貯められるという点はメリットに感じやすいでしょう。

老後資金を計画的に準備できる

個人年金保険に加入する大きなメリットとして、セカンドライフに必要な資金を計画的に貯められるという点があります。老後のためにお金を準備する必要性は分かっているものの、貯蓄を習慣化できない人もいるでしょう。

個人年金保険は、毎月(毎年)保険料が引き去られ、積み立てられます。また、銀行預金などとは異なり、積み立てたお金を自由に引き出すこともできないという制約もあり、個人年金保険を継続することで老後資金が自動的に貯まります。

生命保険料控除の対象になる

生命保険料控除の対象になり、所得税や住民税を抑えることができる点もメリットといえます。個人年金保険として支払う保険料は、一定の条件を満たすことで年間最高4万円(平成23年12月31日以前に締結した保険契約は最高5万円)の控除を受けることができます。

なお、個人年金保険料控除は、定期保険や終身保険の一般生命保険料控除、医療保険などの介護医療保険料控除と併用できるため、個人年金保険料の控除枠を使っていない人はいまからでも加入を検討しても良いでしょう。

死亡保障がついている

老後のお金を準備する個人年金保険は、保険商品であることから万が一の事態に備えて死亡保障がついています。一般的に、払い込んだ保険料相当額の死亡保障があり、被保険者が亡くなった場合は死亡保険金が支払われます。

計画的に老後の準備をしつつ、もしもの事態には遺族にお金が支払われるため安心です。

個人年金保険に加入すべき人の特徴

個人年金保険に加入するメリットを確認した上で、積極的に加入すべき人の特徴を解説します。ご自身が該当する項目はないか確認しながら読み進めてください。

なかなか貯蓄ができない人

自力で貯蓄できない人にとって、半ば強制的に老後資金が積み立てられていく個人年金保険はぜひ加入したい保険です。老後に必要なお金は人それぞれですが、決して小さな金額ではなく、今から計画的に準備しなければなりません。

しかし、毎月の家計から老後資金をきちんと確保している人はそこまで多くなく、老後が目前に迫った時点で慌てて準備を始めることになりかねません。毎月(毎年)、一定の金額が保険料として引き去られて積み立てられる仕組みを活用し、貯蓄ができないという状況から抜け出しましょう。

浪費癖がある人

お金を使ってしまう、という人も個人年金保険に加入すべき人の特徴といえます。特に、浪費癖があり、いつの間にかお金がなくなっている、お金を何に使ったか覚えていない人は、家計が悪化して借金をしてしまう可能性もあり、老後資金を先取りして貯蓄しておくことは非常に大切です。

浪費癖がある人ほど、老後資金準備を後回しにすることも考えられます。老後破綻しないように、個人年金保険の活用を考えると良いでしょう。

生命保険料控除を利用したい人

先述の通り、個人年金保険料として支払う保険料は個人年金保険料控除の対象です。貯蓄しながら少しでも税金の負担を軽くしたいという人も、個人年金保険への加入がおすすめです。

個人が利用できる所得控除にはさまざまな種類があり、積極的に活用することで税金を抑えられます。貯蓄しながら税金の負担が軽減できるという個人年金保険ならではのメリットを存分に活用しましょう。

個人年金保険に加入すべきでない人の特徴

一方、個人年金保険に加入すべきでない人もいます。繰り返しになりますが、個人年金保険はインフレに弱いというデメリットがあり、自分で運用したい人や資産を大きく増やしたい人には不向きな保険です。

当面の支出額が大きい人

「子供が学齢期になって教育費の負担が大きい」「車とマイホームのローン返済が原因で家計が赤字になっている」など、支出が大きい人は個人年金保険の加入を見送るべきです。

個人年金保険のデメリットの1つに、途中で解約できないという点があり、急にまとまったお金が必要になっても個人年金保険で積み立てたお金を引き出すことはできません。

個人年金保険への加入は、家計や支出に余裕が出てから検討すると良いでしょう。

ライフイベントを控えている人

結婚や出産といったライフイベントを控えている人も、急いで個人年金保険に加入する必要性は低いです。結婚や出産といった節目のイベントでは、普段よりも大きなお金が必要になることが多く、また結婚後・出産後にどれくらいのお金が必要になるか、現時点では把握しかねるでしょう。

こういった人は、ライフイベントが終わり、生活費の概要が確認できてから加入するなど工夫してみてください。

なお、転職や退職など、働き方が変わる可能性がある人も同様です。働き方の変化に伴い、支出と収入が大きく変わるかもしれず、個人年金保険への加入を急ぐのではなく、収支の安定を優先させてください。

自分で運用したい人

個人年金保険はインフレに弱く、仮にインフレが進行したとしても、契約当初の年金額から増えることはありません。昨今は、物価の上昇が続いており、投資を活用しながら資産を運用する人も増えています。

個人年金保険の運用は、あくまでも保険会社に委ねることになり、自分で運用したい人には不向きといえます。

資産を大きく増やしたい人

老後資金を確実に貯められるというメリットがある一方で、保険会社による運用が好調でも将来受け取る年金額は同じです。しかし、株や投資信託といった金融商品に投資すると、相場や業況次第では大きく資産を増やせる可能性があります。

そのため、資産をより増やしたいという人は、投資をメインにした資産運用をスタートさせましょう。ただし、思うように資産が増やせなかったり、元本が確保されていないため損が生じることもある点には十分注意が必要です。

個人年金保険以外の老後資金の準備方法

先述の通り、個人年金保険にはメリットもデメリットもあり、個人年金保険を活用して老後資金を準備すべきかどうかは人によって答えは異なるでしょう。

仮に、個人年金保険には加入しないとすると、老後資金を準備するために何か別の手段を考えなければなりません。また、個人年金保険に加入している人も、さらに複数の制度や方法を組み合わせて老後資金を準備することで、リスク分散ができ、より効率的にお金を確保できるでしょう。

最近ではiDeCoやNISAといった国の制度も注目されており、もちろん個人年金保険との併用も可能です。ここでは、個人年金保険以外の老後資金の代表的な準備方法を3つご紹介します。

終身保険

終身保険は保険期間が一生涯であり、解約返戻金が徐々に貯まる保険です。万が一の際は、終身保険の保険金を葬儀代に充当できるほか、解約返戻金を老後資金の一部にすることができます。

万が一の事態にも備えつつ貯蓄性もある終身保険は、ライフプランに応じて柔軟に活用できる保険です。

iDeCo

私的年金の1つであり、個人型確定拠出年金と呼ばれるiDeCoは、さまざまな税優遇がある制度として知られています。具体的には、拠出時・運用時・受け取り時にそれぞれ税制上の優遇措置があり、特に掛金が全額所得控除の対象になる点は大きな魅力といえます。

ただし、原則として60歳まで引き出すことができない点や、将来の受け取り額は運用実績に応じて変動するため未確定である点はデメリットとして知っておきましょう。

新NISA

新NISAは、少額からの長期・分散・積立投資には最適な制度であり、新NISAの対象商品は手数料水準が低く、頻繁に分配金が支払われない商品のため複利効果が得やすいものばかりです。新NISAでは一般投資枠が年間240万円、つみたて投資枠が年間120万円、合計360万円まで併用で投資できます。

自分に合った方法で老後資金を準備しよう

平均寿命が伸びている中、老後に必要なお金をどのように準備すべきか、現役時代からきちんと考えておかなくてはなりません。老後資金準備を目的として個人年金保険を活用する人も多いものの、活用するメリットとデメリットを正しく理解した上で加入することが大切です。

なお、個人年金保険以外にも、iDeCoやつみたてNISAといった制度を活用しながら老後資金を積み立てることができ、自分自身に合う方法を見つけたいものです。将来に向けた資産づくりの際には、FP(ファイナンシャルプランナー)に相談することで、適切な方法での資産運用を提案してくれます。

必要に応じてFP(ファイナンシャルプランナー)に相談しながら、ご自身の豊かな老後のために資金準備を始めましょう。

マネプロに相談しよう

特定の金融機関に偏らない立場で、幅広い選択肢からお客様に最適なものをご案内する“おかねのプロ“です

- ID:BM–270