生命保険料控除活用ポイントとは?FPが分かりやすく解説!

生命保険

生命保険

生命保険料控除とは、年間で支払った保険料に応じて一定の金額が所得から差し引かれる制度です。制度を利用することで、所得税と住民税を軽減できます。生命保険料控除は節税につながるのが大きな魅力ですが、「加入している生命保険は対象になるのか?」「具体的にどのくらい税金を抑えられるのか?」と気になっている人も多いのではないでしょうか。そこで本記事では、生命保険料控除の仕組みや控除額の計算方法などを詳しく解説します。制度の活用方法についても紹介するので、生命保険への加入や節税をしたいと考えている人は、ぜひ参考にしてみてください。

マネプロに相談しよう

特定の金融機関に偏らない立場で、幅広い選択肢からお客様に最適なものをご案内する“おかねのプロ“です

目次

そもそも所得控除とは何か?

所得控除とは、所得から一定の金額が差し引かれることを指します。所得税には、基礎控除や配偶者特別控除など14種類の控除があり、生命保険料控除もそのうちの1つです。所得税の計算時には、年間の給与収入から給与所得控除が差し引かれた後、生命保険料控除を含む所得控除を受けられます。所得控除を差し引いた後の所得を課税所得といい、支払う所得税額は課税所得に所定の税率がかけて決められるのです。住宅ローン控除や配当控除といった税額控除がある人は、課税所得に税率をかけて算出された税額から税額控除が差し引かれ、最終的な支払額が決定します。所得控除が大きくなれば、その分課税される所得も小さくなるため、所得税額が抑えられます。

生命保険料控除の仕組みとは?

生命保険料控除とは、支払った保険料に応じて税金が軽減される制度です。支払った保険料のうち、一定額が契約者(保険料を支払う人)の所得から差し引かれます。生命保険料控除を活用すると控除額が増えるため、課税対象となる所得が減り、支払うべき税金の額が小さくなります。

生命保険料控除は年末調整で申請する

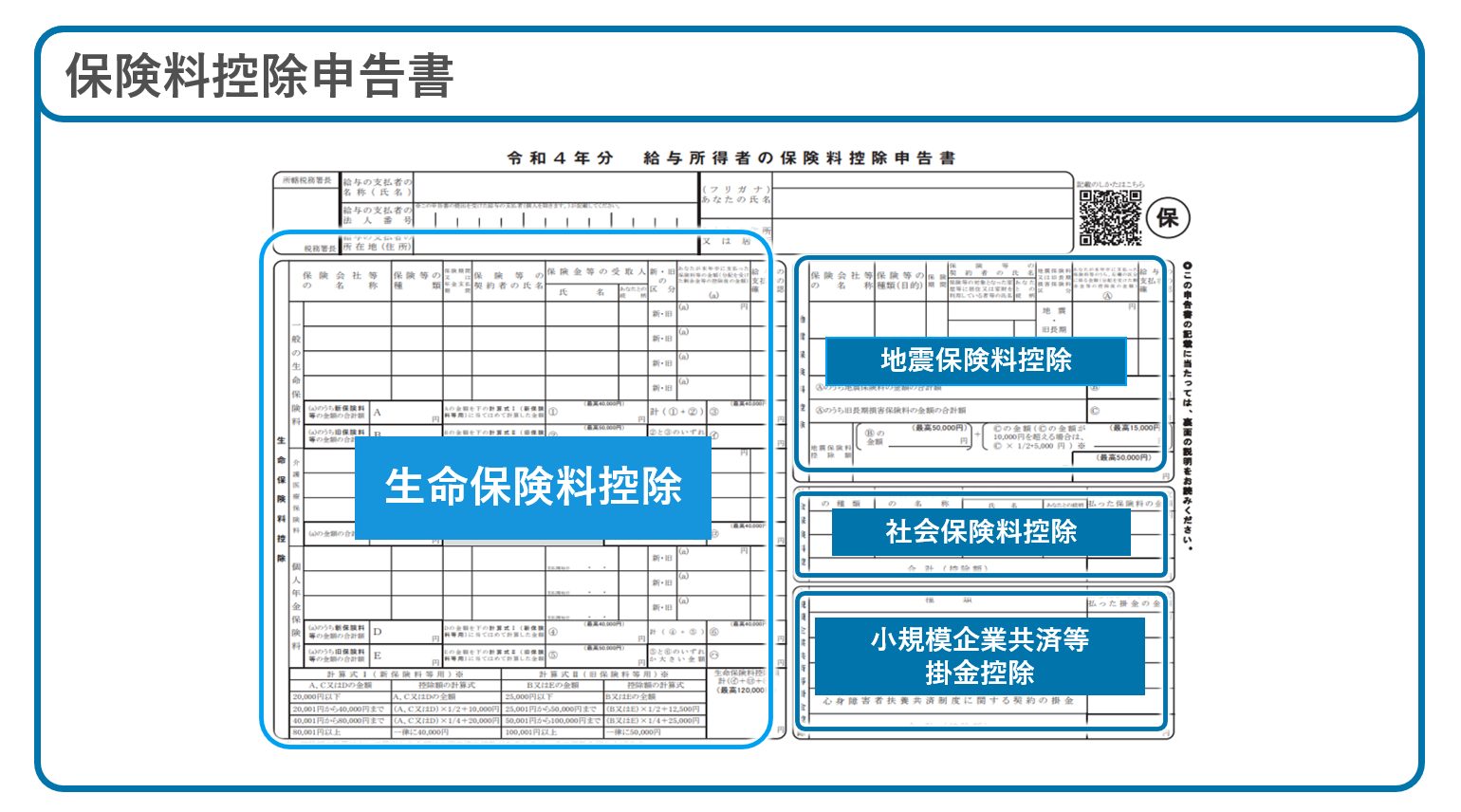

生命保険料控除は、年末調整時に一緒に手続きします。給与所得者の保険控除申告書の左側にあるのが生命保険料控除の欄、右側にあるのが地震保険料控除・社会保険料控除・小規模企業共済等掛金控除の欄です。年末調整時には保険会社より届いた送付証明書を見ながら、保険会社名・保険の種類・契約者と受取人の氏名・支払った保険料などを記入します。

生命保険料控除の計算方法

節税効果のある生命保険料控除ですが、実際に活用するとどのくらいの効果があるのでしょうか。生命保険料控除で差し引く金額は、以下の3ステップで算出します。ステップごとの詳しい手順を解説するので、現在加入している生命保険の内容を見ながらぜひ計算してみてください

◯生命保険料控除の計算する3つのステップ

・ステップ1:加入している保険の区分を確認する

・ステップ2:区分ごとに控除される金額を計算する

・ステップ3:控除額を合計して限度額を確認する

ステップ1 加入している保険の区分を確認する

生命保険料控除は「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」といった3つの区分に分けられており、それぞれの年間払込保険料に応じて控除額が決まります。特約など1つの保険の契約に複数の保障内容が含まれる場合は、主となる保障内容に対して生命保険料控除が適用されます。

〇生命保険料控除の種類

| 控除の種類 | 控除の詳細 | 保険の例 |

| ①一般生命保険料控除 | 生存または死亡に関して保険金や給付金が支払われる保険 | 終身保険、収入保障保険、定期保険、特定疾病保険、養老保険、外貨建保険、変額保険、学資保険など |

| ②介護医療保険料控除 | 入院や通院などに関して支払われる保険 | 医療保険、がん保険、介護保険など |

| ③個人年金保険料控除 | 個人年金保険料税制適格特約が付加された個人年金保険(※1) | 個人年金保険のみ ※旧制度では個人年金保険とそれ以外の保険の2つに分けられます。 |

(※1)年金の受取人が契約者(保険料や掛金を支払う人)またはその配偶者のいずれかであること、年金受取人が被保険者と同一人物であること、保険料払込期間が10年以上(一時払は対象外)で、確定年金や有期年金の場合は受取開始60歳以降で受取期間10年以上であることが条件。

まず1つ目の一般生命保険料控除は、生存もしくは死亡時に保険金や給付金が支払われる保険に加入している場合に受けられる控除です。対象の保険種類としては、終身保険・定期保険・養老保険・学資保険などが該当します。

2つ目の介護医療保険料控除は医療保険やがん保険、介護保険など、入院や通院などに関して支払われる保険が対象です。

3つ目の個人年金保険料控除は、個人年金保険料税制的確特約が付加された個人年金保険にのみ適用されます。外貨建保険も同様に生命保険料控除が適用されますが、保険料の支払方法が「一時払い」「一括払い」の場合は初年度分の保険料のみが対象です。

ステップ2 区分ごとに控除される金額を計算する

ステップ1にて保険を分類した後は、3つの区分ごとに所得から差し引かれる金額を計算します。年間の払込保険料をもとに、所得税・住民税を以下の表に記載の計算式で計算します。

〇生命保険料控除額(2012年1月1日以降の契約)

| 年間の払込保険料 | 控除される金額 | |

| 所得税 | 2万円以下 | 払込保険料全額 |

| 2万円超4万円以下 | (払込保険料×1/2)+1万円 | |

| 4万円超8万円以下 | (払込保険料×1/4)+2万円 | |

| 8万円超 | 一律4万円 | |

| 住民税 | 1万2,000円以下 | 払込保険料全額 |

| 1万2,000円超 3万2,000円以下 | (払込保険料×1/2)+6,000円 | |

| 3万2,000円超 5万6,000円以下 | (払込保険料×1/4)+1万4,000円 | |

| 5万6,000円超 | 一律2万8,000円 |

例えば一般生命保険料控除が適用される保険の年間保険料が5万円の場合の計算式は、所得税が「(払込保険料×1/2)+2万円」・住民税が「(払込保険料×1/4)+1万4,000円」のため、控除額は次のようになります。

(例)一般生命保険料控除が適用される保険の年間保険料が5万円の場合

- 所得税の控除額:50,000円×1/4+20,000円=32,500円

- 住民税の控除額:50,000円×1/4+14,000円=26,500円

ステップ3 控除額を合計して限度額を確認する

最後は、ステップ2で計算した3つの区分の控除額を合計し、限度額を確認します。生命保険料控除では、所得税・住民税それぞれに限度額が定められており、必ずしもステップ2の合計額が控除できるわけではありません。区分ごとの限度額は所得税が4万円・住民税が2万8000円で、3つの区分を合計した限度額は所得税が12万・住民税が7万円と決められています。特に住民税は3つの区分を合計した上限額が7万円と、各区分を単純に足した金額よりも少なくなります。例えば住民税の控除額の合計が8万4,000円の場合でも、控除限度額は7万円と減るため注意が必要です。

〇新生命保険料控除の控除限度額

| 3つの区分 | 一般生命保険料控除 | 所得税:4万円 住民税:2万8,000円 |

| 個人年金保険料控除 | ||

| 介護医療保険料控除 | ||

| 全体の控除限度額 | 所得税:12万円 住民税:7万円 |

|

ここまで新制度の生命保険料控除について解説しましたが、平成24年以前に契約した生命保険には旧制度の生命保険料控除が適用されます。新制度と旧制度では各区分の所得控除額の上限が異なるため、契約している保険が新旧どちらの制度に該当するのか確認しなければなりません。保険会社から送付される控除証明書には適用となる制度の記載されているので、間違えないように申告しましょう。

生命保険料控除で実際にいくら戻る?

節税効果のある生命保険料控除ですが、実際に活用するとどのくらいの効果があるのでしょうか。ここでは具体的な例を挙げて、解説します。終身保険に年間12万円、個人年金保険に年間8万円、医療保険とがん保険に合わせて年間4万円の保険料を支払っている場合について考えてみましょう。終身保険は一般生命保険料控除、個人年金保険は個人年金保険料控除、医療保険とがん保険は介護医療保険料控除に該当します。一般生命保険料控除と個人年金保険料控除は年間の払込保険料が8万円を超えているため、控除額はそれぞれ上限となり、所得税が4万円・住民税が2万8,000円です。介護医療保険料控除は前述した計算式に当てはめると、控除額は所得税が3万円・住民税が2万4,000円となります。3つの区分を合わせると、所得税の合計控除額は11万円ですが、住民税は8万円と限度額を超えているため、適用される控除額は7万円です。

〇生命保険料控除の計算

加入例)終身保険 年間保険料12万円、個人年金保険 年金保険料8万円、医療保険、がん保険 年間保険料4万円

| 所得税の控除額 | 住民税の控除額 | |

| ①一般生命保険料控除 | 4万円 | 2万8,000円 |

| ②介護医療保険料控除 | 3万円 | 2万4,000円 |

| ③個人年金保険料控除 | 4万円 | 2万8,000円 |

| 合計 | 11万円 | 7万円(上限) |

次は、年収ごとの節税効果を見てましょう。住民税の税率は一律10%ですが、所得税は累進課税にて計算されるため、年収によって異なります。

〇年収別の節税効果

| 課税される所得金額※(所得税率) | 所得税の軽減額 | 住民税の軽減額 | 合計の節税効果 |

| 300万円(10%) | 1万1,000円 | 7,000円 | 1万8,000円 |

| 600万円(20%) | 2万2000円 | 7,000円 | 2万9,000円 |

| 800万円(23%) | 2万5,300円 | 7,000円 | 3万2,300円 |

| 1,000万円(33%) | 3万6,300円 | 7,000円 | 4万3,300円 |

※住民税の所得割は一律10%で試算しています。

※課税される所得金額とは、給与所得控除後の所得を指します。

効果の大きさには差がありますが、毎年節税できるのは利点です。年末調整時に申告するだけで手続きは完了するので、ぜひ活用してみてください。

生命保険料控除を活用しよう!

生命保険料控除は税金額を軽減できる便利な制度ですが、どのくらいの人が利用しているのでしょうか。国税庁「令和2年民間給与実態統計調査」をもとに、納税者を対象として当社独自に算出したところ、適用割合は一般生命保険料控除が94.9%・介護医療保険料控除が71.0%と多くの人が利用していることがわかりました。しかし個人年金保険料控除は他の2つに比べて割合が23.1%と低く、今後活用する余地があるといえます。

個人年金保険は、負担する税金額を軽減しながら資産形成できる保険です。個人年金保険料控除は個人年金保険のみが対象となるため、老後に向けた資産形成の手段として検討することをおすすめします。

見逃しがち!個人年金保険とは?

個人年金保険とは、老後の備えを自分で準備する私的年金のことです。民間の保険会社から販売されており、公的年金や会社の厚生年金などでは不足する部分を備えられます。個人年金保険では保険会社が保険料を運用するため、払い込んだ保険料よりも多い金額を保険金として受け取れるのが特徴です。保険料払込期間に万が一死亡した場合は、その時点での払込保険料相当額が保険金として遺族に支払われます。

\個人年金保険について詳しくはこちら!人気ランキングも!/

関連:個人年金保険とは

活用しよう!個人年金保険料控除

個人年金保険に加入して個人年金保険料控除を利用した場合に、どれほど税金を軽減できるのかみていきましょう。例えば、年収600万の人が個人年金保険の保険料を年間8万円支払ったとします。単身世帯だと仮定すると、所得税と住民税の軽減額は6,900円です。軽減額の6,900円は、年間支払保険料の8%強の金額となるため、かなり大きな節税効果を受けられます。ただし個人年金保険料控除には前述したように上限が決められており、保険料を年間8万円以上支払ったとしても控除額は所得税4万円・住民税2万8,000円が限度です。また途中で保険料を支払えなくなるような不測の事態が発生した場合は、元本割れする可能性があります。控除額の上限や保険料の負担感などをふまえたうえで、検討するようにしましょう。

個人年金保険料控除を利用するための条件

個人年金保険料控除を利用するためには、以下5つの条件をみたしている必要があります。

◯個人年金保険料控除の利用条件

・個人年金保険料税制適格特約が付加されている

・保険料の払込期間が10年以上(一時払は対象外)

・年金受取人が契約者、もしくは配偶者

・年金受取開始日に被保険者の年齢が60歳以上かつ、受取期間が10年以上(確定年金・有期年金の場合)

・年金受取人が被保険者と同一である

保険料の全額を契約時に支払う「一時払個人年金保険」や受け取る保険金額が変動する「変額個人年金保険」は対象外です。なお個人年金保険料控除の対象にならない保険は、一般生命保険料控除が適用されます。近年は低金利の影響により、運用を目的に保険で貯蓄をする魅力は薄れてきていますが、税制優遇制度をうまく活用すれば中長期の株式投資の平均利回り4〜7%と同程度の効果が得られるでしょう。

個人年金保険とiDeCoとの違いとは?

老後の資産形成をする私的年金には、個人年金保険のほかにiDeCo(個人型確定拠出年金)があります。個人年金保険とiDeCoの違いは、以下のとおりです。

◯個人年金保険とiDeCoの違い

| 個人年金保険 | iDeCo(個人型確定拠出年金) | |

| 掛け金 | 契約時に決定(保険期間中の変更不可) | 変更可能 |

| 加入可能期間 | 保険会社による | 原則60歳まで |

| 流動性 | 契約者貸付を使う、もしくは解約すれば途中で受取可能 | 原則、60歳まで引き出しはできない |

| 所得控除額 | ・所得税:最大4万円/年 ・住民税:最大2万8,000円/年 |

掛け金の全額が所得控除 |

| 年金受取時の取り扱い | ・一時金:一時所得 ・年金:雑所得 |

・一時金:退職所得 ・年金:雑所得 |

| 各種手数料 | なし | あり |

所得控除について比較してみると、個人年金保険は控除額の上限が決まっているのに対し、iDeCoは掛け金の全額を控除できます。ただし個人年金保険(変額保険を除く)では保険料以外の費用は発生しませんが、iDeCoは加入時や年金給付時などの各種手数料がかかります。個人年金保険・iDeCoにはそれぞれメリットとデメリットがありますが、どちらも高い資産形成効果が期待できる金融商品です。目的に合わせてさまざまな金融商品を組み合わせ、賢く資産形成を行いましょう。

まとめ

生命保険料控除は、年間で支払った保険料に応じて所得から一定の金額が差し引かれる制度です。制度を活用することで課税対象となる所得を減らせ、所得税・住民税を軽減できます。生命保険料控除は3つの区分に分けられますが、特に個人年金保険が対象となる個人年金保険料控除は税制優遇を受けながら資産形成できるのが魅力です。税金軽減効果を加味すると、同じ老後の備えを目的としたiDeCoにも劣らない、高い資産形成効果が期待できます。生命保険料控除は単年でみると効果はそれほど感じられませんが、毎年積み重ねていくことで大きな節税になります。制度の内容をしっかりと理解し、うまく活用しましょう。

「計算が難しく、どれだけやればいいかわからない」「どんな商品を選べばいいのかわからない」といった場合には、FP(ファイナンシャルプランナー)に相談するのも良いでしょう。お金に関する専門知識と豊富な経験を持つFPは、単純な計算だけでなく、現在の資産状況やライフプランに寄り添った、最適な計画を立てるお手伝いができます。お金のことでお悩みの際には、FPへの相談を検討してはいかがでしょうか?

マネプロに相談しよう

特定の金融機関に偏らない立場で、幅広い選択肢からお客様に最適なものをご案内する“おかねのプロ“です