つみたてNISAはやめたほうがいい?プロがデメリットとメリットを解説

資産運用

資産運用

以下の記事は2023年時点の情報に基づいています。最新の情報については、こちらの記事をご覧ください。

つみたて(積立)NISAは、老後の資産形成に向けた少額投資非課税制度のことです。

最近は若い世代や投資の初心者にもつみたてNISAを始める人が増えてきましたが、中には「つみたてNISAはやめた方がいい」「つみたてNISAは危険」などという声を聞いて、不安を感じている方もいるのではないでしょうか。

結論から言うと、つみたてNISAは非課税の恩恵を資産形成に役立てられる制度であり、投資の初心者にこそおすすめできます。

今回は、つみたてNISAのデメリットやつみたてNISAで失敗しないための対策、つみたてNISAをおすすめできる人などについて紹介します。

マネプロに相談しよう

特定の金融機関に偏らない立場で、幅広い選択肢からお客様に最適なものをご案内する“おかねのプロ“です

目次

積立(つみたて)NISAとは

|

制度名 |

つみたて(積立)NISA |

|

利用できる方 |

日本に住んでいる18歳以上の方 |

|

口座開設可能数 |

1人1口座 |

|

非課税投資枠 |

毎年40万円が新規投資上限(20年間で最大800万円) |

|

非課税期間 |

最長20年間 |

|

投資対象商品 |

長期の積立・分散投資に適した一定の投資信託 |

積立(つみたて)NISAは、少額からの積立投資を応援するための税制優遇制度です。

通常、投資をして利益が出た場合、利益に対して20.315%の税金がかかりますが、つみたてNISAを利用して得た利益については税金がかかりません。

対象となる利益は、投資信託を保有している間に得た「分配金」と、投資信託が値上がりしたあとに売却して得た「譲渡益(売却益)」です。

無制限に投資をできるわけではなく、非課税投資枠は年間40万円まで、非課税期間は最長20年間、などといった決まりもあります。

ただし、2024年以降はNISAの抜本的拡充・恒久化の方針によって、制度が大きく変わることが予定されています。

詳しくは後述しますが、まずは現行の制度内容の特徴やデメリットを確認しておきましょう。

つみたてNISAのデメリット

「つみたてNISAはやめた方がいい」「つみたてNISAはデメリットばかり」などといった言葉を耳にしたことがあるかもしれません。

特に、運用の初心者だと制度の内容がよくわからずに始めるのを躊躇ってしまう場合があるでしょう。

ここでは、つみたてNISAの主なデメリットを4つ紹介していきます。

- 投資対象商品が限られる

- 非課税投資枠が小さい

- 元本割れのリスクがある

- 損失が出ても課税口座との損益通算はできない

投資対象商品が限られる

つみたてNISAで投資できる商品は、「投資信託」に限られます。

株式や債券といった他の金融商品に自由に投資できるわけではなく、金融庁が選定した投資信託の銘柄に限定されます。

投資初心者も手軽に積立投資を始められるように、という狙いがあるものの、様々な金融商品に投資をしたいと考えている方にとってはデメリットとなるでしょう。

また、すべての投資信託がつみたてNISAの投資対象となっているわけでもありません。

2023年2月9日時点で、つみたてNISAの対象となっている投資信託は221本です。日本で取り扱われている公募投資信託の合計が5,888本であることを考えると、対象商品が少なく感じる方もいるのではないでしょうか。

個別株やREIT、つみたてNISAの対象ではない投資信託などにも非課税で投資したい場合は、一般NISAでの投資を選択するのをおすすめします。

出典:金融庁「つみたてNISA対象商品の分類(2023年2月9日時点)」

出典:一般社団法人投資信託協会 統計資料一覧「数字で見る投資信託(2023年1月末)」

非課税投資枠が小さい

つみたてNISAで投資できる金額は年間40万円までとなっています。

ひと月にすると、40万円÷12ヶ月=約3.3万円の投資金額となるため、人によっては物足りなさを感じるかもしれません。

また、非課税期間は最長20年間なので、最大で40万円×20年間=800万円が非課税で積立投資できる金額です。

大きな資金をまとめて投資したい方や、毎年40万円以上の余裕資金を投資に回したい方にとっては、非課税枠が小さく感じられるでしょう。

年間40万円以上の投資を行いたい方は、一般NISAでの投資またはつみたてNISA+課税口座での投資、などの方法を検討しましょう。

ただし、後述する2024年度以降の新しいNISA制度では、積立投資枠が年間120万円に拡大予定です。つみたて投資枠と成長投資枠の併用も可能なので、年間投資枠は合計最大360万円となります。

現状の非課税枠が少ないと感じていた方にとっては、投資額を増やせるチャンスとなりそうです。

元本割れのリスクがある

つみたてNISAは投資であるため、当然元本割れのリスクを伴います。

景気の急激な悪化や戦争・自然災害などによって経済が大きくダメージを受けると、投資した商品の価格が下がって、評価額が投資総額を割り込む可能性もあります。

つみたてNISAの投資対象商品は、金融庁が積立投資に適していると判断した銘柄ではあるものの、「必ず損しない」「絶対に値上がりする」というわけではありません。

つみたてNISAを始める場合、絶対に減らしたくないお金や数年後に使う予定のお金は投資に回さず、余裕資金の範囲内で積立投資を行うことをおすすめします。

また、投資をする際は、投資商品の特徴やリスク、価格変動要因などをあらかじめ把握しておくことが大事です。

どんな金融商品にもリスクがあることを理解し、自分が許容できるリスクの範囲内での投資を心がけましょう。

損失が出ても課税口座との損益通算はできない

つみたてNISAは、利益が出た際に非課税となる優遇を受けられる制度ですが、損失が出た際は税制上の恩恵を受けられません。

特定口座などの課税口座で投資をしていた場合、他の課税口座との損益通算が可能です。

例えば、特定口座で保有しているA銘柄で10万円の利益、B銘柄で10万円の損失が出た場合、利益と損失を合算した上で課税金額を計算します。

このケースでは、利益と損失がプラスマイナスゼロとなるため、課税金額を減らすことによる節税効果を得られます。

しかし、NISAおよびつみたてNISAでは、そもそも税制上の損益がないものとされるため、他の口座との損益通算ができません。

仮に、特定口座で10万円の利益、つみたてNISA口座で10万円の損失が出た場合でも、特定口座の利益に対しては課税されます。

つみたてNISAでの投資は、損失が出た場合に損益通算ができないというデメリットがある点に注意しましょう。

つみたてNISAで失敗しないためのポイント・対策

ここまで説明したように、つみたてNISAにはいくつかのデメリットや注意点があります。

つみたてNISAで失敗しない・損しないためにはどのような点に注意すれば良いのかを解説していきます。

つみたてNISAに関わらず、投資において重要なのは、投資の基本である「長期」「積立」「分散」を意識することです。具体的な方法を順番に確認していましょう。

- 長期目線での投資を心がける

- 余剰資金でコツコツ積み立てる

- 分散投資を意識する

長期目線での投資を心がける

まずは、「長期」投資を心がけることが大事です。

長期投資とは、その名の通り金融商品を長期間保有し続ける投資方法です。

株や投資信託は短期で見ると価格や収益が大きく変動する場合があります。

しかし、長く保有を継続すると、価格や収益の振れ幅が小さくなり、安定的なリターンを得やすくなります。

「投資」と聞くと、デイトレーダーのように相場を見ながら1日に何度も売り買いするというイメージを持っている方もいますが、つみたてNISAの場合はむしろ逆です。

何度も繰り返し売り買いすることよりも、価格の変動に一喜一憂せず投資を続けることの方が重要なので、日中忙しい方や常に相場を見ているのは難しいという方にも始めやすいでしょう。

余裕資金でコツコツ積み立てる

次に、毎月着実に資産を「積立」投資していくことを意識しましょう。

積立投資とは、あらかじめ決めたタイミングや金額で、定期的に金融商品の購入を続ける投資方法です。

毎回決まった金額で投資を行う「定額購入」と、毎回決まった量を購入する「定量購入」の2種類の方法があります。

特に、「毎月1万円」といったように決まった金額での投資を続ける定額購入は「ドル・コスト平均法」とも呼ばれ、購入単価を平準化できる効果を持つ投資方法です。

相場を見ながら安い価格になるタイミングを狙って購入するのは大変ですが、コツコツ定期的に投資を行えば、購入時期を分散させて価格変動リスクを下げられます。

つみたてNISAで投資をする場合、最初に設定した積立金額や購入頻度で自動的に購入されるため、毎回注文をする手間も省けます。

ただし、積立投資を行う際は、余裕資金で投資することを心がけ、生活資金を圧迫しない範囲で予算を立てましょう。

結婚資金や住宅購入資金などの目標がある場合は、将来確保したい金額から積立投資に回す金額を逆算してみるのもおすすめです。

分散投資を意識する

最後に大事なのは「分散」投資です。

投資する商品や購入タイミングを分散させることで、資産の急激な価格変動リスクを抑えて、安定して収益を狙えます。

分散投資の方法は、大きく分けると以下の3つです。

- 資産の分散…株式や投資信託、債券など異なる特徴を持つ複数の金融商品を組み合わせて投資すること

- 地域の分散…「先進国と新興国」、「日本国内と国外」といったように、複数の地域の資産に分散して投資すること

- 時間の分散…1回でまとめて投資するのではなく、複数のタイミングに分けて投資を行うこと

つみたてNISAで取り扱っている商品の中には、一つの商品で「資産の分散」と「地域の分散」を同時に行える投資信託も多数あります。

こうした商品を選べば、投資初心者でも無理なく分散投資ができるでしょう。

つみたてNISAのメリット

ここまでつみたてNISAのデメリットや注意点、失敗しないための対策について解説してきました。

しかし、もちろんつみたてNISAには、たくさんのメリットも存在します。以下ではつみたてNISAのメリットを詳しく解説していきます。

「つみたてNISAに興味がある」「メリットを知りたい」と考えている方は、ぜひ参考にしてみてください。

- 少額から投資を始められる

- 運用利益が非課税で受け取れる

- 長期・積立・分散投資に適した商品に投資しやすい

少額から投資を始められる

つみたてNISAのメリットの一つ目は、少額投資に適している点です。

例えば、毎月100円といった少額からでも投資を始められるため、投資の初心者や収入がそれほど大きくない若い世代にも取り組みやすいでしょう。

そもそも、つみたてNISAの非課税枠は年間40万円までに限定されています。ひと月あたり約3.3万円が投資上限となるため、大きな金額での運用よりも少額での運用を前提とした制度です。

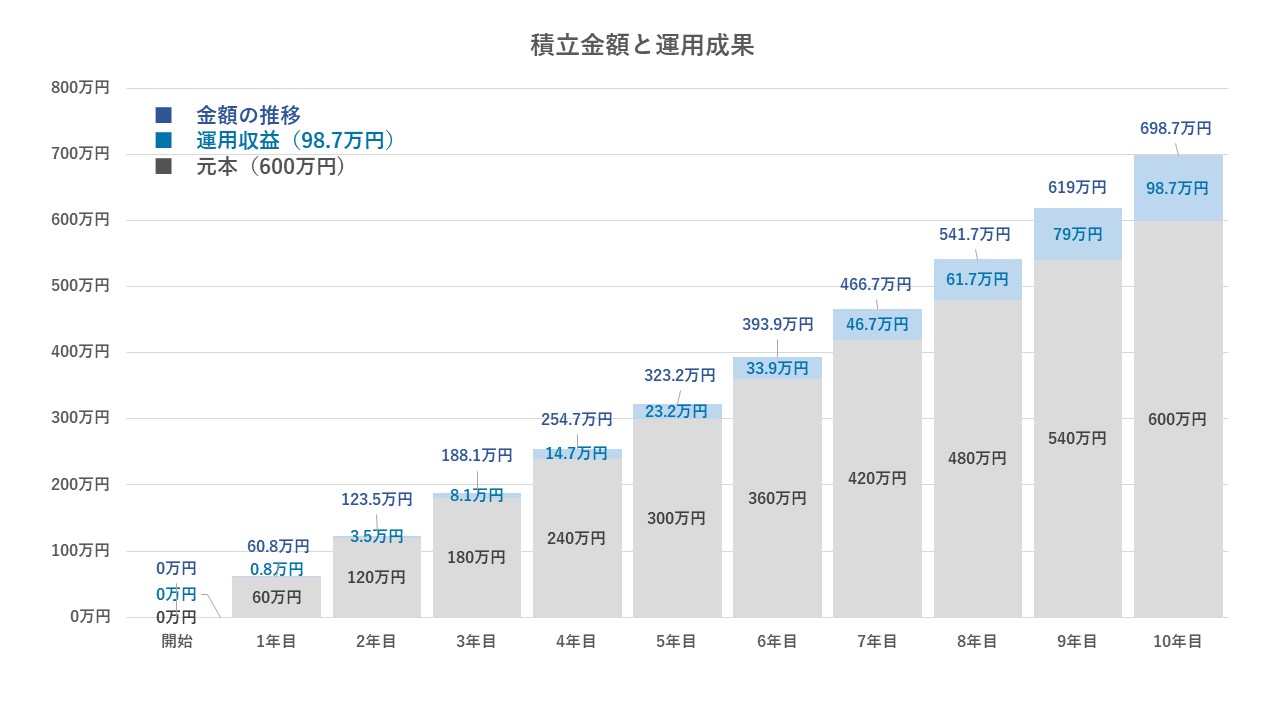

しかし、少額でも長期投資を継続することで、時間を味方につけて資産形成に大きく貢献できます。

例えば、毎月3.3万円を年3%の利回りで積み立てていったとすると、積立元本792万円と合わせて運用収益291.4万円が得られます。手元に残る金額は792万円+291.4万円=1,083.4万円となり、大きく資産を増やせることがわかります。

将来に向けて少額からコツコツ積み立てたいという方にとって、使いやすい制度と言えるでしょう。

運用利益が非課税で受け取れる

つみたてNISAで購入した投資信託の運用益は非課税で受け取れます。

非課税となる主な利益は、投資信託から得られる分配金や譲渡益(値上がり益)です。

本来、特定口座や一般口座での運用から生まれた利益に対しては、20.315%(所得税及び復興特別所得税15.315%、住民税5%)が課税されます。

例えば、課税口座で100万円の利益が出た場合、税引き後の手元に残るお金は約80万円です。

しかし、つみたてNISAでの運用であれば、100万円の利益が出た場合はそのまま100万円を利益として受け取れるため、大きな節税効果を得られます。

長期投資を行えば、それだけ利益も膨らんでいきますが、つみたてNISAの場合は最長20年間の運用について非課税の恩恵を受けられるというメリットがあります。

長期・積立・分散投資に適した商品に投資しやすい

つみたてNISAで投資できるのは、「長期の積立・分散投資に適した一定の投資信託」と定められています。

投資信託は複数銘柄のパッケージ商品なので、国内外の資産への分散投資も容易です。

つみたてNISAの対象商品となるためには、一定の条件を満たす必要があります。

例えば、公募株式投資信託の場合、「販売手数料が無料(ノーロード)」「信託報酬が一定水準以下」「毎月分配型でない商品」などといった要件が定められており、これらをすべてクリアすると金融庁に認められたものが投資対象となります。

金融庁が厳選した銘柄に投資できるのは、投資初心者の方にとって安心材料となるでしょう。

つみたてNISA対象となる投資信託は、ノーロードかつ信託報酬も低めに設定されているため、長期投資にも適していると言えます。

つみたてNISAがおすすめな方

つみたてNISAの特徴やメリットを理解したところで、どんな方につみたてNISAがおすすめかを確認していきましょう。

以下のポイントに当てはまる方は、ぜひつみたてNISAの利用を検討してみてください。

- 投資の初心者・金融知識があまりない方

- 将来に向けてコツコツお金を増やしたい方

- なるべくコストを抑えて投資したい方

- 余剰資金で資産形成を図りたい方

投資の初心者・金融知識があまりない方

つみたてNISAでは、金融庁が厳選した一定の基準を満たす投資信託へ投資できます。

投資可能商品は限られるものの、自分で相場の分析や銘柄のリサーチ・選定をしなくても良いため、投資の知識・経験がない方にもおすすめです。

あらかじめ決めておいた金額やタイミングで自動的に投資信託が購入されるため、相場をみてタイミングを見計らう必要もありません。

また、投資初心者は相場環境が悪くなると投資をやめてしまいがちですが、つみたてNISAの場合は淡々と投資を継続できます。

長期間投資を続けると、結果的に安値で拾うことにつながり、安定してリターンを得やすくなるというメリットがあります。

将来に向けてコツコツお金を増やしたい方

つみたてNISAは、短期でお金を増やしたいというよりは、10年以上のスパンで資産を増やしたいという人に適しています。

年間の投資可能額が40万円までとなっているため、一気にまとめて投資をするのではなく、少額からコツコツ積み立てていく投資スタイルとなります。

毎月の投資金額が少額だとしても長い期間投資を継続することで、安定したリターンを得つつしっかりと資産を育てていけます。

なるべくコストを抑えて投資したい方

つみたてNISAは、投資コストを抑えて運用したいという方にもおすすめです。

つみたてNISAで投資できる投資信託は、購入時手数料や解約手数料が0円となっており、信託報酬の一定水準以下と定められています。

投資信託の中には運用手数料が高額になりやすい商品もありますが、つみたてNISAではそもそもそういった商品は対象外となっているため、安心して投資できるでしょう。

また、近年はつみたてNISA対象商品の信託報酬もさらに低下傾向にあります。

つみたてNISA制度の開始時と比べると、低コストのインデックス投資信託の数は増加しており、信託報酬率の平均値も法令上の上限を大きく下回る水準です。

出典:金融庁「つみたてNISA対象商品の分類(2023年2月9日時点)」

余剰資金で資産形成を図りたい方

つみたてNISAは長期投資を前提とした制度であるため、基本的にはすぐに引き出す必要のない資金で投資するのがおすすめです。

日々の生活費や数年後に使う予定のあるお金ではなく、当面使うつもりのない余剰資金で投資を行いましょう。

ただし、つみたてNISAの場合はiDeCo(個人型確定拠出年金)と違い、いつでも売却して現金化できるというメリットもあるため、どうしても必要だという場合は引き出して使うこともできます。

2024年からつみたてNISAはどう変わる?

新しいNISA制度のポイント

2024年以降、「新しいNISA」としてNISA制度の抜本的拡充・恒久化が図られる予定です。

新しいNISA制度の開始に伴い、現行の制度は2023年までとなる見込みです。

現行のNISA制度から変わる点・変わらない点について整理していきましょう。

|

|

つみたてNISA(現行のNISA制度) |

つみたて投資枠(新しいNISA) |

|

年間投資枠 |

40万円 |

120万円 |

|

非課税保有期間 |

20年間 |

無期限化 |

|

非課税保有限度額 |

800万円 |

1,800万円(成長投資枠との合計) |

|

投資対象商品 |

長期の積立分散投資に適した一定の投資信託 |

長期の積立・分散投資に適した一定の投資信託 |

|

対象年齢 |

18歳以上 |

18歳以上 |

出典:金融庁「新しいNISA」

一般NISAとつみたてNISAの併用が可能になる

現行のNISA制度では、一般NISAとつみたてNISAの併用は不可となっています。

NISAを利用するためには、どちらかを選んで口座開設をする必要があります。

しかし、2024年からの新しいNISAでは、現行の一般NISAに該当する「成長投資枠」とつみたてNISAに該当する「つみたて投資枠」の併用が可能です。

資産の性質や投資スタイルに合わせて、つみたて投資枠を使い分けやすいというメリットがあります。

年間投資上限額が大きく拡大する

新しいNISA制度では、年間投資上限額が大きく拡大する予定です。

現行の制度では年間の非課税投資枠が40万円に限られていますが、新制度では120万円に拡大します。

投資可能金額が3倍となるため、ある程度まとまった投資にも対応しやすくなります。

毎月積立投資を行う場合は、最大10万円までの投資が可能です。

すでにつみたてNISAを始めていて投資の経験が身についた方や、余裕資金をもっと投資に回したいという方にとっては嬉しいですね。

もちろん、年間投資枠が拡大したからといって、少額投資ができなくなるわけではありません。

自分の収入や投資スタイルに合わせて、無理のない範囲で投資金額を決めるのをおすすめします。

生涯非課税限度額が設定される

現行のNISA制度では、つみたてNISAの非課税限度額は800万円(年間40万円×20年)、一般NISAの非課税限度額は600万円(年間120万円×5年)とそれぞれ限度額が定められています。

一方、新しいNISAでは、「生涯非課税限度額」という新しい考え方が採用されます。

これは、NISA口座で投資できる金額の枠を一人当たり1,800万円に設定し、その枠の範囲内であれば売却した分の再利用も可能、という仕組みです。

成長投資枠の非課税保有限度額は生涯非課税限度額の範囲内で1,200万円までとなっていますが、つみたて投資枠に関しては制限を受けません。

そのため、1,800万円の生涯非課税限度額のすべてをつみたて投資枠で利用することも可能です。

また、現行の制度にはないメリットとして、非課税枠の再利用ができるという点があります。

例えば、新しいNISAのつみたて投資枠で毎年100万円を投資した場合、18年間で生涯限度額の1,800万円に達してしまいますが、すでに保有している金融商品を売却すれば、その商品を購入した価格分の枠が復活します。

結婚や住宅購入など、ライフイベントのために売却・現金化した場合も、あらためて非課税枠を利用できるというのは大きなメリットとなるでしょう。

非課税保有期間が無期限となる

新しいNISA制度では、非課税保有期間が20年から無期限へと変更になります。

より長期スパンでの投資が可能となるため、若いうちから時間を味方につけて運用しやすくなるでしょう。

年金や退職金の上乗せとして数十年間運用すれば、豊かな老後を送りやすくなるかもしれません。

ただし、現行のNISA制度から新しいNISA制度へのロールオーバーは不可となっているため、2023年までにつみたてNISA口座で運用を行っている分については、そのまま現行の制度が適用される点に注意しましょう。

まとめ

つみたてNISAは少額からの積立投資をサポートしてくれる非課税制度です。

投資初心者でも始めやすい、リスクを抑えて安定的なリターンを狙いやすい、といったメリットがたくさんあります。

ただし、つみたてNISAを始める場合は、制度の特徴や投資のリスクをよく理解した上で、余剰資金で投資をスタートするのをおすすめします。

また、2024年からは新しいNISA制度が始まる予定です。

現行の制度からどんなポイントが変わるのかを理解し、非課税メリットを最大限に享受できるように努めましょう。

マネプロに相談しよう

特定の金融機関に偏らない立場で、幅広い選択肢からお客様に最適なものをご案内する“おかねのプロ“です